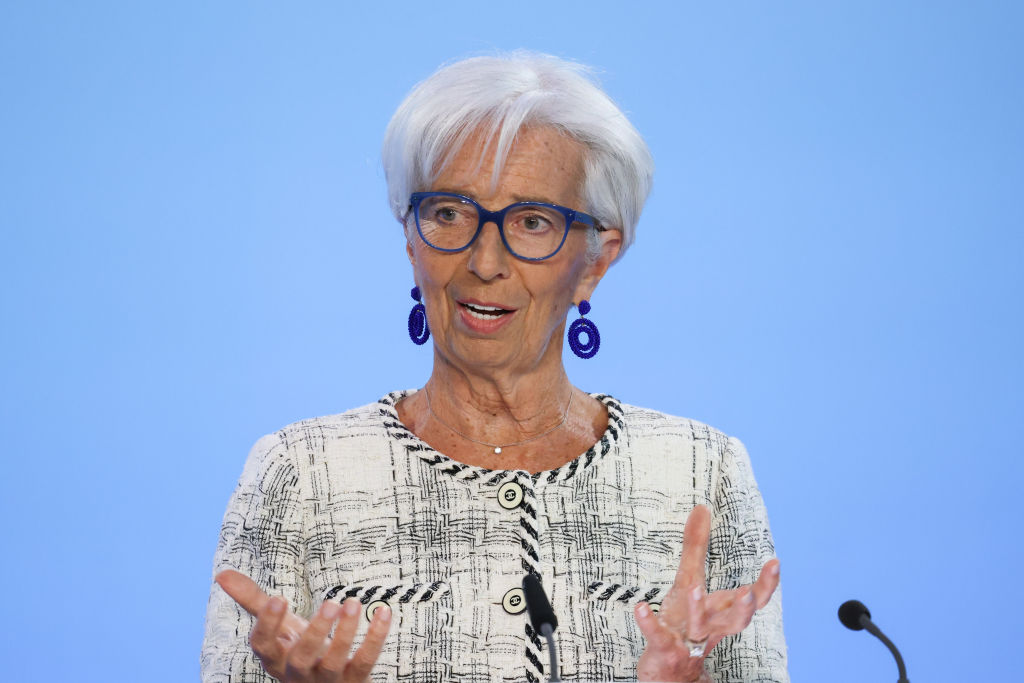

A pochi giorni dall’annuncio sui tassi – ma anche sul QT – della Bce di Christine Lagarde, arrivano indiscrezioni non proprio di buon auspicio per i BTP, in particolare e, in generale, per i bond sovrani dell’area euro. A riportarle è il quotidiano britannico Financial Times che, in vista del Bce Day di giovedì 27 luglio, segnala che, secondo alcuni funzionari ed economisti, i falchi della Bce potrebbero accettare un tasso terminale più basso nell’area euro, a patto che Lagarde decida di velocizzare la riduzione del proprio bilancio ingolfato di BTP e altri titoli di stato attraverso il QT, ovvero il Quantitative Tightening.

Viene riportata l’opinione di Paul Hollingsworth, capo economista di BNP Paribas, secondo cui, “sebbene non riteniamo che una decisione sia imminente, alcuni funzionari hawkish della Bce potrebbero essere disposti ad accettare un tasso terminale più basso, se al contempo il QT venisse accelerato”.

L’ipotesi è che, al di là del QT che ha già preso di mira gli asset, inclusi i BTP, che la Bce di Lagarde ha acquistato con il Quantitative easing, ovvero con quel piano che porta il nome tecnico di APP, Francoforte decida di lanciare un Quantitative Tightening che si traduca in uno smobilizzo, anche, di quegli asset che sono stati rilevati con l’altro piano lanciato dalla Bce: il cosiddetto QE pandemico o, anche, PEPP.

PEPP: QT anche qui?

Nel sito di Bankitalia si apprende la genesi del piano PEPP, acronimo che sta per Pandemic Emergency Purchase Programme:

l’avvio del piano “a carattere temporaneo” si fa risalire al 26 marzo 2020, ovvero al mese in cui il mondo intero si è risvegliato alle prese con l’incubo della pandemia Covid-19.

La potenza di fuoco di questo bazooka monetario, fissata inizialmente a 750 miliardi per tutto il 2020 è stata poi estesa e rafforzata, fino a una dotazione che, nel dicembre del 2020, è stata alzata a quota 1.850 miliardi.

L’orizzonte temporale dei reinvestimenti del PEPP è stato inoltre prolungato, successivamente, “almeno sino alla fine del 2024”.

Finora, dunque, a fronte del QT che ha colpito l’APP o anche PPA, “per quanto riguarda il PEPP (pandemic emergency purchase programme), il Consiglio direttivo – si legge nello stesso comunicato diramato il 15 giugno scorso – ha annunciato l’intenzione di continuare a “reinvestire il capitale rimborsato sui titoli in scadenza nel quadro del programma almeno sino alla fine del 2024″ aggiungendo che, “in ogni caso, la futura riduzione graduale del portafoglio del PEPP” sarebbe stata “gestita in modo da evitare interferenze con l’adeguato orientamento di politica monetaria”.

Tra l’altro, proprio nel caso specifico dell’Italia e dunque dei suoi BTP, Robin Brooks, capo economista @IIF, ovvero dell’Institute of International Finance ed ex capo strategist forex di Goldman Sachs, ha fatto notare che, in realtà, i reinvestimenti effettuati dalla Bce di Lagarde in titoli di stato italiani, con il piano PEPP, sono tali che si potrebbe dire che, nel caso dei bond made in Italy, il QE non si sarebbe neanche concluso.

Detto questo, il Financial Times ricorda anche come, in occasione del forum delle banche centrali organizzato dalla stessa Bce a Sintra, in Portogallo, lo scorso mese, un funzionario dell’Eurotower interpellato dal quotidiano avesse parlato della possibilità che la banca centrale iniziasse a discutere dell’opzione di vendere alcuni bond anche prima della loro scadenza.

Il numero uno della Bundesbank, la banca centrale della Germania, Joachin Nagel, aveva inoltre detto già a marzo che, “più tardi quest’anno” la Bce avrebbe potuto decidere, anche, di smobilizzare in modo più veloce il piano PEPP lanciato durante la pandemia.

Ed è a questa possibilità che alcuni economisti stanno guardando.

Jens Eisenschmidt, capo economista della divisione europea di Morgan Stanley, ha affermato per esempio che la Bce potrebbe iniziare a ridurre l’ammontare dei BTP & Co acquistati con il PEPP a partire dal gennaio del prossimo anno, per dire poi stop ai reinvestimenti entro il mese di luglio (dunque, prima rispetto a quanto stabilito per ora, ovvero prima della fine del 2024″.

“Tutto suggerisce finora che non c’è alcuna ragione per cui la Bce non possa procedere in modo ancora più veloce”, ha fatto notare Eisenschmidt.

Detto questo, è anche vero che gli stessi falchi della Bce starebbero correggendo il tiro, evidentemente presi anch’essi dall’ansia che la Bce finisca con l’alzare troppo i tassi.

LEGGI ANCHE

Tassi Bce: anche il falco dell’Olanda Klaas Knot frena sui rialzi

Nell’ultima riunione del 15 giugno, la Bce ha annunciato di aver alzato i tassi di interesse sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la banca centrale saranno innalzati rispettivamente al 4,00%, al 4,25% e al 3,50%.

Riguardo all’esito della riunione ormai imminente della Bce, quella di giovedì 27 luglio, gli economisti e i mercati sono ormai praticamente certi dell’arrivo di una nuova stretta monetaria anti-inflazione pari a +25 punti base. Ma c’è chi inizia a credere, o a sperare, che quella possa essere anche l’ultima mossa di Lagarde contro la fiammata dei prezzi dell’area euro.

Bce: da Lagarde tassi più bassi ma più QT? Non bene per BTP & Co. - Finanzaonline

Read More

No comments:

Post a Comment