L’inflazione è diventata un tema centrale negli ultimi mesi per gli investitori. Le pressioni sui prezzi si sono accentuate per effetto della ripresa economica post-Covid, caratterizzata dall’aumento del costo delle materie prime e dall’incremento dei consumi. Nell’Eurozona, ad agosto, l’inflazione complessiva è cresciuta del 3% su base annua, un dato che per il momento non sembra preoccupare la Banca centrale europea, che nell’ultima riunione del 9 settembre ha dichiarato di volere mantenere una politica accomodante.

L’inflazione, per il momento, è considerata un fenomeno transitorio. D’altra parte, le banche centrali hanno ricalibrato i loro mandati rispetto a questo fattore, ritenendo che un livello più alto dell’obiettivo può essere tollerato in determinate fasi. La Bce ha stabilito dal 22 luglio 2021 il nuovo target come “obiettivo di inflazione simmetrico del 2% nel medio termine”, che in sostanza è più flessibile del precedente (inferiore ma vicino al 2%) perché ammette valori che si discostino per brevi periodi.

In questa fase, le banche centrali hanno il compito di monitorare la situazione ed eventualmente contenere l’inflazione senza strozzare la ripresa. Dal canto loro, gli investitori stanno valutando come proteggere il loro portafoglio dal caro-vita.

Strategie attive o passive?

Una opzione sono gli strumenti inflation-linked, che rappresentano uno scudo contro l’effetto corrosivo dell’inflazione sul portafoglio. “Il mercato delle obbligazioni inflation-linked in euro è piccolo, soprattutto se lo confrontiamo con altre aree geografiche come il Regno Unito”, spiega Jose Garcia-Zarate, direttore associato per la ricerca sulle strategie passive di Morningstar. “Per questa ragione, ci sono opportunità limitate per i gestori attivi di aggiungere valore in modo continuativo nel tempo. Di conseguenza, un approccio low cost ha buone probabilità di dare risultati superiori alla media nel lungo periodo”.

Tuttavia, gli investitori devono essere consapevoli che gli Etf replicano passivamente un indice, quindi possono essere svantaggiati in fasi di rialzo dei tassi di interesse rispetto ai fund manager che possono fare scelte attive sulla duration. Inoltre, questi ultimi hanno la facoltà di decidere su quali emissioni dei singoli paesi puntare e con quale esposizione. Gli alti e bassi nei rendimenti legati alle politiche monetarie possono penalizzare nel breve termine, ma gli effetti tendono a scomparire sul lungo termine.

Medaglie d’argento

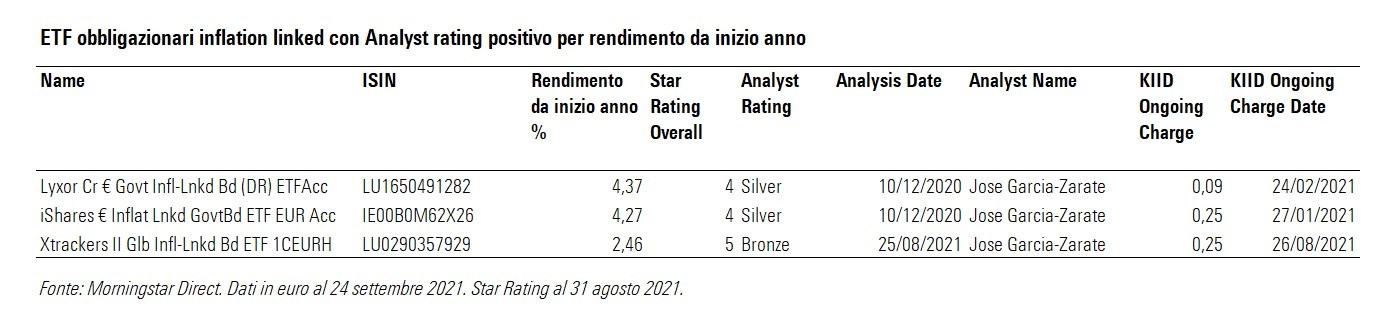

Tra gli Exchange traded fund (Etf) in euro di questo tipo ci sono due prodotti che hanno un elevato Morningstar Analyst rating. Si tratta di iShares Euro Inflation Linked Government Bond e Lyxor Core Euro Government Inflation-Linked Bond, entrambi Silver (report di Jose Garcia-Zarate del 10 dicembre 2020).

Gli Etf di iShares e Lyxor replicano in modo fisico l’indice Bloomberg Barclays Euro Government Inflation Bond, che dà esposizione completa al mercato di riferimento. Il processo di gestione è altamente automatizzato, con l’obiettivo primario di minimizzare i costi di transazione. Mentre il primo può praticare il prestito titoli, il secondo non segue questa pratica.

Il portafoglio rifletto le caratteristiche del benchmark. A livello geografico, la Francia pesa normalmente tra il 45 e il 50%, seguita da Italia (25-30%), Germania (15%) e Spagna (10%). La maggior parte degli emittenti ha scadenze medio-lunghe (la duration di queste due strategie è tipicamente intorno a 8 anni).

Un’esposizione al mercato globale

Per gli investitori che cercano un’esposizione al più ampio mercato globale delle obbligazioni indicizzate all’inflazione emesse dai paesi sviluppati, Xtrackers II Global Inflation-Linked Bond (nella versione coperta dal rischio di cambio) rappresenta un’opzione a basso costo, con un Analyst rating positivo, pari a Bronze (report di Garcia-Zarate del 26 agosto 2021).

Nel scegliere uno strumento di questo tipo è bene essere consapevoli di due caratteristiche. In primo luogo, non tutti i paesi emettono inflation-linked bond per cui il peso degli Usa (45%) e del Regno Unito (circa il 30%) è elevato. In secondo luogo, le scadenze sono generalmente lunghe per cui la strategia ha una duration tra i 10 e i 12 anni. “Questo può risultare penalizzante in fasi di rialzo dei tassi”, dice il ricercatore di Morningstar. “Tuttavia, un approccio a basso costo e passivo su questo mercato può potenzialmente dare ritorni superiori alla media di categoria, che comprende anche i fondi attivi. L’indice di Sharpe dell’Etf di Xtrackers è tipicamente superiore alla media sia nel breve sia nel lungo periodo, anche se non con un ampio margine”. Il fondo usa la replica fisica e può praticare il prestito titoli.

3 ETF per proteggersi dall'inflazione - Morningstar

Read More

No comments:

Post a Comment